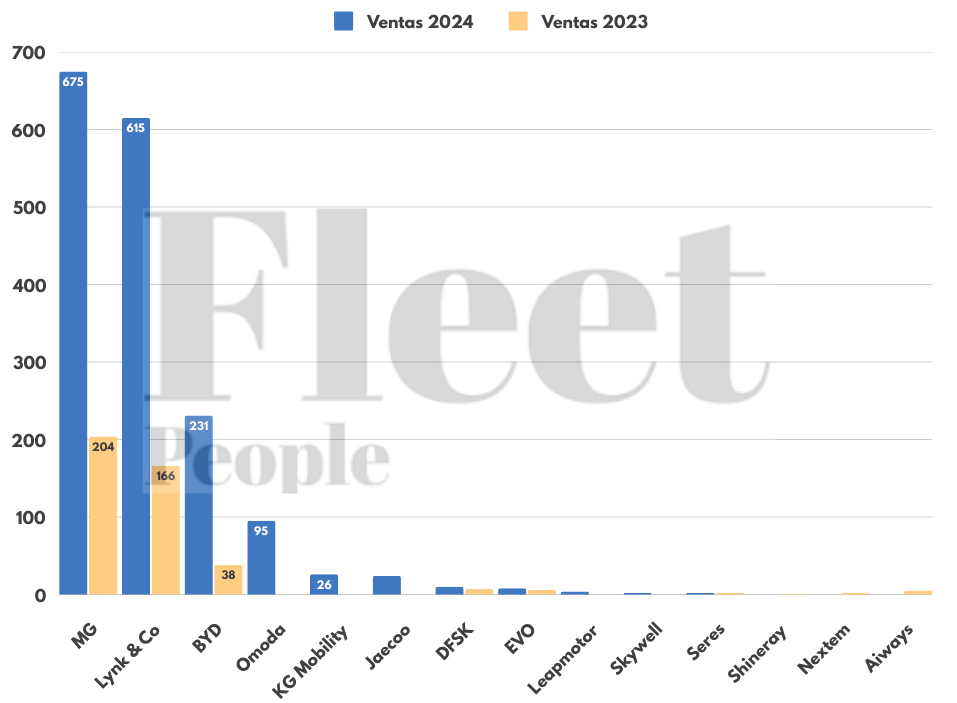

Los fabricantes de automóviles chinos que trabajan en España no están consiguiendo convencer de las bondades de sus productos a los responsables de Compras de las empresas ni, especialmente, a los operadores de renting que trabajan en España.

Según datos obtenidos por Fleet People a través de la consultora especializada MSI, las marcas de automóviles de origen chino concluyeron 2024 con 5.941 vehículos comercializados en el canal Real Fleet, que conjuga las compras de coches que efectúan de modo directo las empresas más las que realizan los operadores de renting, una cifra que se traduce en una cuota de mercado del 1,5% en relación con los 392.666 vehículos que se vendieron a empresas y renting en nuestro país el año pasado.

Para empresas y renting aún sigue siendo una gran incógnita cómo evolucionarán los valores residuales de las siluetas chinas en los próximos años, lo que está frenando múltiples operaciones en estos canales.

En este sentido, y en el caso específico del renting, esta actividad necesita más tiempo para analizar la evolución de ventas de este tipo de fabricantes en nuestro país y, sobre todo, que alcancen un volumen suficiente como para poder ser tenidos en cuenta en los baskets de compra que ofrecen en las empresas.

No obstante, la mayoría de grandes operadores de renting ya cuentan con acuerdos concretos con las principales compañías automovilísticas chinas para operar o bien como su marca blanca de renting, o bien para posicionarse de cara a su potencial evolución comercial positiva en el futuro, aunque todavía no ha llegado, ni está cerca, este momento.

VTC y rent a car, un recurso con las patas cortas

Algunas compañías chinas, de hecho, han empezado a canalizar algunas de sus —escasas— ventas corporativas a través del canal VTC, los alquileres con chófer que realizan populares compañías como Cabify y Uber, con el fin de dar a conocer más su producto —el caso de BYD, por ejemplo—, si bien estas operaciones tienen, por norma general, muy poca o ninguna rentabilidad y albergan un contenido fundamental enfocado en el marketing.

También colocaron más de 5.000 vehículos en el canal de rent a car el año pasado, fundamentalmente de la mano de MG (3.385).

Si se analiza el componente de matriculaciones por canales, las compras de coches a nombre de empresas para el uso en sus flotas se situaron en 4.249 unidades el año pasado, un dato que representó un potente crecimiento del 92%, casi el doble que en 2023, pero que en términos de cuota fue muy bajo, un 3% sobre las 137.000 unidades comercializadas.

China: menos de 1.700 coches en renting en 2024

En el caso particular del renting, y tal y como ha venido informando Fleet People en los últimos tiempos, la cuota china es prácticamente irrelevante, con 1.692 vehículos comercializados bajo esta fórmula en 2024 y una penetración del 0,66% sobre los 255.598 automóviles vendidos en renting corporativo.

La deriva de los fabricantes chinos en el mercado de clientes particulares es diferente, y durante el conjunto de 2024 comercializaron 37.137 vehículos cuyo cliente final fue la gente de la calle, personas físicas, con una penetración de mercado del 7,5% respecto de los algo más de 493.000 vendidos de esta manera en España.

En este último aspecto, el éxito de las marcas chinas en el canal privado se ha sustanciado de modo fundamental en el factor precio, con modelos asequibles en segmentos clave, como los SUV, y bajo una coyuntura de creciente incremento de precios en las marcas generalistas durante los últimos cinco años.

De acuerdo con cifras del Instituto Nacional de Estadística, el precio medio de un automóvil nuevo ha pasado en España de cerca de 19.000 euros en 2019 hasta el entorno de 26.000 euros en 2024.